금융 ()

금융은 자금, 즉 화폐나 통화의 융통을 가리키는 경제용어이다. 화폐는 교환수단과 가치저장수단으로 기능한다. 화폐가 가치저장적 기능을 가지고 어떤 경제행위를 영위하는 수단으로 이용될 때 자금이라고 한다. 자금의 유통, 즉 금융이 행해지게 되면 화폐가 이전되고 화폐청구권이 발생하면서 채권·채무관계가 성립한다. 이 화폐청구권을 금융자산이라고 하는데, 실물자산과 대조되는 개념이다. 경제주체 사이에 금융이 행해지는 채권·채무의 관계에서의 질서를 금융기구라 부를 수 있으며, 우리나라에서는 한국은행을 비롯한 금융기관이 중심적인 구실을 한다.

융통이란 유무상통(有無相通)하는 것을 말하는데, 현대의 경제사회는 화폐의 순환에 의해서 운영되고 있다. 1930년대 이후 세계적으로 관리통화제도가 채택된 뒤, 화폐와 통화는 같은 의미로 사용되는 경향을 보이고 있다. 현대의 통화는 현금통화와 예금통화로 구성되어 있다.

오늘날 현금통화는 대부분 은행권과 보조화폐인 주화로 되어 있으며, 은행권은 중앙은행에서 독점적으로 공급하고, 주화는 정부나 중앙은행이 공급하고 있다. 오늘날의 화폐라고 하면 경우에 따라 현금통화만을 가리키기도 한다. 우리나라에서는 한국은행이 독점적으로 은행권과 주화를 공급하고 있다.

한편, 예금통화는 일반 은행의 요구불예금을 가리키는데, 그것은 일반은행의 신용창조로써 사회에 공급되고 있다. 관리통화제도 아래에서는 일반적으로 일정액 이상의 은행권은 강제통용력이 주어져 있으므로 무제한으로 사용될 수 있는 무제한법화이고, 보조화폐는 제한법화이며, 예금통화는 관습화폐이나, 우리나라에서는 그러한 규정이 없다. 한 나라의 통화(공급)량은 현금통화와 예금통화의 합계로 나타나는데, 총통화(량)는 통화량에 저축성 예금을 합한 개념이다.

화폐의 흐름은 산업적 유통과 금융적 유통으로 크게 나누어 생각할 수 있다. 화폐는 전자에 있어서는 교환수단이고, 후자에 있어서는 가치저장의 기능을 수행하는데, 그러나 그것이 되돌아올 때는 보통 이자가 붙는다. 이와 같이 화폐가 교환수단이 아니라, 어떤 경제행위를 영위하는 수단으로 이용될 때 이를 ‘자금’이라 한다.

자금의 유통, 즉 금융이 행하여지게 되면 대차관계, 즉 채권 및 채무관계가 성립하게 된다. 따라서, 금융은 자금이 여유가 있는 주체와 자금이 부족한 주체가 있을 때, 후자가 전자에 채무를 지고 자금을 빌리며, 전자는 후자에 자금을 빌려주는 대신 이에 대한 채권을 가짐으로써 발생되는 화폐의 이전현상이다. 따라서, 금융은 화폐청구권의 매매현상으로 나타난다고 볼 수 있다. 화폐청구권은 일반적으로 ‘금융자산’이라고 하는데, 이는 토지 · 건물 · 기계 · 원재료 등의 실물자산(實物資産)에 대조되는 개념이다.

금융자산은 물론 금융부채와 표리의 관계를 가지고 있는데, 그것은 자금공급자와 자금수요자 사이에 자금이 직접 유통되느냐(직접금융), 또는 은행과 같은 금융중개기관이 개재되느냐(간접금융)에 따라, 직접금융자산과 간접금융자산으로 나누어진다. 주식 · 사채는 전자에 속하고, 은행예금 · 신탁증서 · 금융채권 등은 후자에 속한다.

이러한 경제주체 사이에 금융이 행하여지는 채권 · 채무의 관계에 있어서의 질서를 ‘금융기구’라 부를 수 있다. 여기에는 은행제도와 비은행금융중개기관의 활동과 기업 · 가계 및 정부의 금융활동이 모두 포함된다. 금융기구 중에서 중심적인 구실을 수행하는 것이 금융기관인데, 이는 은행제도와 비은행금융중개기관으로 나누어진다.

은행제도는 중앙은행과 일반은행으로 구성된다. 중앙은행은 은행권 또는 현금통화를 독점적으로 공급하는 현금통화창출형 금융기관이고, 일반은행은 요구불예금인 예금통화를 신용창조에 의해서 공급하는 예금통화창출형 금융기관이다. 그래서 은행제도는 통화제도 또는 화폐창출형 금융기관이라고도 한다.

한편, 비은행금융중개기관은 자금공급자와 자금수요자 사이에서 다만 자금을 매개하기만 하고, 요구불예금을 취급하지 못한다. 따라서 예금통화를 공급할 수 없는 금융기관으로서, 이것을 비통화금융기관이라고도 하는데, 여기에는 보험회사 · 신탁회사 · 단기금융회사 등이 속한다.

일반적으로 은행이라고 하면 원칙적으로 민간금융을 담당하는 일반은행을 가리키는데, 우리나라에서는 국민경제적으로 특수한 목적을 달성할 정책금융을 담당하게 하기 위하여 특수은행이 설립되어 있다. 이들 은행의 대부분은 그 본래의 업무와 함께 일반은행의 업무도 맡아보고 있는데, 이들은 예금은행이라고 불린다. 국민경제적으로 보아 가계는 저축초과부문이고, 기업은 투자초과부문으로 되어, 가계로부터 기업으로 자금이 흘러가게 된다.

기업이 자금을 조달하는 방식에는 자기금융과 외부금융이 있다. 이러한 화폐나 자금의 흐름을 통계에 의해서 파악할 필요가 있는데, 그러한 통계표를 ‘자금순환표’라 한다. 그리고 자금의 대차가 행하여지는 시장을 금융시장이라고 한다. 금융시장은 크게 국내 및 국제금융시장으로 나누어지고, 다시 단기 및 장기금융시장으로 구분된다. 단기금융시장에는 재할인 · 콜 · 어음할인 · 어음대출의 시장이 있고, 장기금융시장에는 장기대출과 증권시장이 있다. 금융시장에서 자금수요와 자금공급을 적절히 조화시키는 것이 금리 또는 이자율이다.

지금까지 주로 근대적으로 조직되어 있는 금융시장에서의 금융, 즉 제도금융을 중심으로 살펴보았는데, 그 밖에 제도 외의 사금융(私金融), 즉 전근대적인 비제도금융이 있다. 이에 있어 자금공급자는 고리대금업자로 대표되는데, 비제도금융이 금융시장을 교란시키는 요인으로 작용하는 경우가 흔히 있다. 특히, 개발도상국에서는 제도금융과 비제도금융이라는 금융의 이중구조가 특색으로 되어 있다. 후자를 전자로 흡수하는 것이 시급한 문제로 되어 있으며, 우리나라도 이에 대한 노력을 계속하고 있다.

우리나라에서는 신라시대에 이미 실물의 융통이 행하여지고 있었다. 이때는 곡물이 주로 사용되었는데, 이자를 받는 것이 사회적으로 인정되고 있었고, 개인적 대출이 지배적이었다.

고려시대의 금융

은병(銀甁) · 소은병 및 주화인 해동통보(海東通寶) 등이 일부 유통되기는 하였으나, 대차거래의 대부분은 쌀 · 베와 같은 실물로써 이루어졌다. 이때에도 고리(高利)를 수반하는 개인적 대출이 지배적이었으나, 보(寶)나 장생고(長生庫)와 같은 고리대의 형태를 가진 조직적 대출도 있었다. 보는 나중에 고리대기관으로 변질하여 막심한 민폐를 초래하였다. 장생고 역시 하나의 고리대기관이었다. 장생고에서 차용한 서민은 일반적으로 고리에 시달리지 않으면 안 되었다. 보와 장생고는 이자부자본(利子附資本)의 형성이라는 이익사회적인 조직이었다.

고려시대에도 이자를 받는 것이 사회적으로 용인되고 있었다. 이자율은 대여자에 의해서 좌우되었고, 고리로 되는 경향이 있었다. 따라서, 조정에서는 980년(경종 5)에 쌀 15말에 5말, 베 15척에 5척, 즉 30%라는 최고이자율을 제정하였다. 이어 1047년(문종 1)에는 자모정식(子母停息)에 관한 법이 제정되었다. 자모정식이란 이자[子]가 원금[母]에 달하면, 그 이상으로 이자를 받지 못하게 하는 법이다.

1325년(충숙왕 12)에는 '일본일리(一本一利)'가 제정되고, 또 그 뒤 때때로 그것이 강조되었다. 일본일리란 채무기간이 아무리 길어도 이자가 원금을 초과할 수 없고, 이자계산에 있어 이중생리(利中生利), 즉 복리계산을 배제하는 것을 말한다. 이와 같이 조정에서 자모법이나 일본일리에 의해서 최고이자율이나 최고이자징수액을 정하지 않으면 안 될 정도로 고려시대에는 고리대의 횡포가 막심하였으며, 빈민은 누적된 부채(宿債)로 말미암아 자녀를 팔아야만 되는 경우까지 발생하였다.

조선시대의 금융

조선 전기에는 지폐로서 저화(楮貨), 주화로서 조선통보(朝鮮通寶), 그리고 팔방통화(八方通貨)라는 전폐(箭幣) 등이 발행되었다. 하지만 이들은 대차거래에 있어 중심적인 위치를 차지하지 못하였다. 조선 후기에 들어서서 숙종 연간에 상평통보(常平通寶), 즉 엽전(葉錢)이 발행된 이후로는 엽전이 거의 전국적으로 유통되게 되어 화폐가 대차거래에 있어 상당한 비중을 차지하게 되었다.

그러면 실물 또는 화폐에 의한 대차거래의 내용을 살펴보기로 하자. 첫째로 환곡(還穀)은 춘궁기에 양곡을 대여하였다가 추수 뒤에 회수하는 제도이다. 이에는 본래 이자가 붙지 않았는데, 1423년(세종 5)에 이르러 대여곡 1석(15두)에 대해 3승(升)의 환모(還耗)를 받아들이도록 규정하였다. 한편, 사창(社倉)은 대여곡 1석에 대하여 3두, 즉 20%의 이자를 징수하였다. 임진왜란 이후 재정이 극도로 궁핍하여 각 관청과 군영은 환모를 국가재용에 사용하기 시작하였고, 이로 인해 질서가 극도로 문란해졌다.

정약용(丁若鏞)의 기록을 보면 1석에 대하여 환모 1두5승, 간색미(看色米) 3승, 낙미(落米) 5승, 영미(零米) 2승, 합계 2두5승, 즉 16.7%의 이자가 붙었을 뿐만 아니라, 아전이나 고지기[庫直]의 협잡으로 백성은 이중으로 수탈당하였다. 그리하여 환곡이 1862년(철종 12)에 발생한 삼남(三南) 민란(民亂)의 한 요인으로 되었다. 그 뒤 1895년(고종 32)에 「사환조례(社還條例)」가 반포되어 환곡이 사환으로서 부활되었는데, 이때 1석에 대하여 5승을 징수하였다. 이 사환미는 1917년까지 존속하였다.

둘째로, 외획(外劃)제도가 있다. 그 기원에 관해서는 아직 명백히 밝혀지지 않고 있지만, 이는 군수가 징수한 세금을 국고에 납부하기 이전에 제삼자에게 직접 급부하라는 탁지부대신의 명령을 가리킨다. 재정에 관련되는 이 명령서는, 이를테면 국고에 일시적으로 차입금이 필요한 경우, 또는 지방관청에서 시급한 경비지출이 필요한 경우, 중앙의 관리가 지방에 출장나갈 때 여비가 필요한 경우, 상인이 지방에 지급할 필요가 있는 경우 등에 내려졌다.

외획제도는 중앙집권적인 봉건체제 밑에서 전국적인 금융기구가 마련되지 못하고 있던 전근대적인 사회에 있어서 중앙과 지방, 또는 지방과 지방 사이의 금융을 소통시키는 데 중대한 기능을 수행하였다. 더욱이 외획은 환(換)의 기능도 수행하였을 뿐만 아니라, 상평통보를 운반하는 데 따르던 불편이나 위험을 제거하는 데도 큰 구실을 하였다. 1905년에 국고제도(國庫制度)가 확립되어 군수가 세금을 징수하지 못하게 되자 외획은 폐지되고 말았다.

셋째로, 계(契)가 있었다. 이는 그 기원을 신라시대에서 찾아 볼 수 있고, 고려시대에도 행하여지고 있었는데, 조선시대에 들어와 더욱 널리 성행하게 되었다. 금융과 가장 관계가 깊은 것은 금융단체로서의 계였다. 이에는 저축하여 목돈을 마련하기 위한 저축계, 계원이 자금을 거두어 이를 대출, 운용하여 그 이식을 꾀하는 이식계 등이 있었다. 자금의 운용은 신용대출의 방법이 채택되고 있었는데, 차용자가 반환하는 방법에 따라 일수계 · 월수계 등이 있었다. 이 밖에 목적에 따라 여러 가지 계가 있었다. 오랜 역사를 가진 이 계는 공동사회적인 조직일 뿐만 아니라 주로 서민계층에서 성행하는 계는 오늘날에도 널리 성행하고 있다.

넷째로, 객주(客主)는 금융업무에 종사하여 금융업무를 발전시키는 데 중대한 기능을 수행하였다. 우선 예금업무로는 화주나 상인은 물론, 관리나 양반의 예금을 받아들이고 월 1∼2%의 이자를 붙였다. 더욱이 객주는 왕실의 예금을 무이자로 받아들이기도 하였는데, 흥선대원군 집권 이후로 정부예금에 대해서는 월 2%의 이자를 지급하였다.

그 밖에 대출업무에도 종사하였다. 보통 화주가 화물을 담보로 하여 객주로부터 대출을 받았는데, 특수한 경우 토지나 가옥을 담보로 하여 대출하는 일도 있었다. 특히, 소매상인은 그의 영업자금을 주로 객주에 의존하고 있었으며, 대출금리는 연 30∼40%나 되었다. 그리고 어음을 발행하고 이를 인수하기도 하였다. 객주는 자신이 지급을 일시 연기하기 위하여 어음을 발행하였고, 또한 다른 객주가 발행한 어음을 인수하기도 하였다. 한편, 객주는 환표(換票)를 발행하거나 인수함으로써 환업무에도 종사하였다. 이와 같이 객주는 여러 금융업무를 보고 있었던 것인데, 특히 개항 이후로 객주회(客主會)를 조직하여 모든 수출입품목은 반드시 그들의 손을 거치도록 되어 있었다.

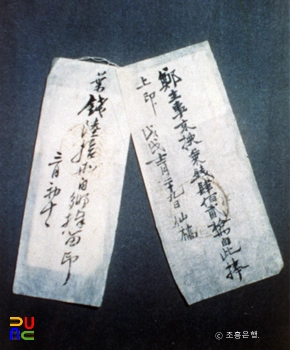

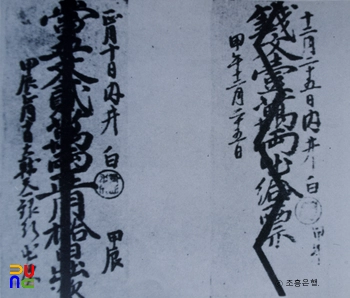

다섯째로, 신용수단으로서 전통적인 어음이 있어, 특히 개항 이후에 널리 사용된 것으로 알려져 있다. 이는 주로 객주에 의해서 발행되었다. 보통 길이 6∼7치, 너비 2∼3치 종이의 중앙에 ‘당문(當文) 또는 당전(當錢) ○○○냥 출급(出給) 또는 출차(出次)’라고 기입하였다. 어음에는 지급기일이 기입된 것이 있고, 또 기입되지 않은 것이 있었는데, 전자는 기일불(期日拂)이고, 후자는 요구불(要求拂)이다.

본래 어음의 기일은 원칙적으로 한 파수(派收) ) 또는 두 파수로 되어 있었고, 길어도 1∼2개월을 초과하지 않는 것이 보통이었다고 한다. 1891년(고종 28) 이후로 백동화가 발행되어 백동화어음이 많이 발행되었고, 일본인은 우리 나라 어음을 한전어음(韓錢於音) 또는 한화어음(韓貨於音)이라고 불렀다. 이 제도는 1905년에 「약속수형조례(約束手形條例)」가 반포됨과 동시에 폐지되었다.

여섯째로, 개성상인 사이의 독특한 금융기구로서 시변(時邊)이 있었다. 이는 조선 중기 이후 개성상인의 활동이 왕성하게 된 때부터 본격적으로 행하여지기 시작하였을 것이라고 추측되고 있다. 시변이란 낙변(落邊)이라는 특수한 금리 밑에서 환전(換錢) 거간(居間)을 통해 아무런 담보물 없이 신용만으로 단기자금이 거래되는 금융기구였다. 시변거래에 있어 그 결제는 반드시 월말에 하도록 되어 있었으며, 따라서 월말에 가까워질수록 그 달의 금리는 약간씩 떨어지게 마련이었다. 이로부터 낙변이라는 말이 나오게 되었다. 여기에는 월리 1.25%가 일반적으로 적용되고 있었다.

시변거래로써 단기적인 자금이라도 이를 운용할 수 있었을 뿐만 아니라, 필요에 따라 언제든지 차용할 수 있었는데, 이는 오늘날의 콜거래와 유사한 것이라 하겠다. 특히, 시변거래에는 절대적으로 비밀이 보장되어 있었다. 예를 들어 일제강점기에 일본인이 시변거래에 과세하려고 노력하였지만, 결국 실패하고 말았을 정도였다. 이는 개항 이후는 물론, 일제강점기에도 활발히 운용되고 있었다.

일곱째로, 금리에 관해서는 『경국대전』에 월리는 10%, 연리는 50%가 최고법정이자율로 정해졌으며, 또한 고려시대와 같이 일본일리가 때때로 정부에 의해서 강조되었다. 이는 조선 말기까지 지속되었는데, 이를테면 1906년에 제정된 「이식규제(利息規制)」에도 이식의 총액은 원본액(元本額)을 초과할 수 없으며, 더욱이 이식을 원본으로 환작(換作)하지 못하도록 규정하였다. 그리고 계약상의 이식은 원본액에 대하여 1년간 40%를 초과할 수 없고, 계약이 없는 경우에는 그것을 20%로 정하였다.

그러나 민간에서는 고리대의 일종으로서 장리(長利)와 갑리(甲利)가 성행되고 있었다. 봄에 대여하였다가 추수 후에 회수하는 장리에는 50%의 이자를 가산하여 대여곡의 150%를 회수하였다. 이는 세종 연간에 널리 행하여지기 시작하였는데, 대여자는 봉건지주가 중심이었고, 고급관리 · 승려, 그리고 내수사(內需司) 등도 장리를 놓고 있었다. 상평통보가 널리 유통되기 시작하면서 장리는 쌀값의 변동으로 말미암아 한결 더 높은 고리대로 변질되었다. 이를테면, 봄에 1냥을 빌 때는 그의 구매력이 쌀 2두이었는데, 가을에 1냥5푼을 갚을 때의 구매력은 쌀값이 하락하여 쌀 7.5두로 되었다. 그리하여 장리의 차용자는 쌀로 계산하여 275%라는 엄청난 고리를 부담하게 되었다.

한편, 상평통보의 유통이 새로운 형태의 고리대금을 가져왔는데, 이것이 갑리이다. 갑리는 본래 봄에 대여하였다가 가을에 가서 100%의 이자를 가산하여 원금의 200%를 갚아야 하는 고리대였다. 쌀값의 변동이 심할 경우에는 쌀로 계산하여 갚아야 하는 차용자는 엄청난 이자를 부담하여야 했다. 어쨌든 갑리는 곧 폐지되고 말았다.

1876년(고종 13) 개항과 함께 외국은행, 특히 일본의 은행들이 우리나라에 진출하기 시작하였고, 1894년의 갑오경장을 계기로 민족자본에 의한 은행이 설립되기 시작함으로써 우리나라 금융은 전근대적인 금융에서 벗어나 근대적인 금융으로 옮아가기 시작하였다.

외국은행의 진출

개항이 되자 일본인 시부자와(澁澤榮一)와 오쿠라(大倉喜八郎)는 부산에 사립은행을 설립하였다. 이 은행은 1878년에 다이이치국립은행(第一國立銀行)의 부산지점으로 공인되었다. 다이이치은행은 일본화폐를 한국에서 유통시키고, 또 한국의 쌀과 금을 일본으로 반출하는 데 근본목적이 있었다. 따라서, 이 은행은 일반은행의 업무보다는 일본인들에게 교환물자의 매매방법을 가르치고, 상평통보와 일본화폐와의 환전업무에 종사하였으며, 더욱이 상평통보를 담보로 일본화폐를 대출하고 미곡으로 상환하게 하는 일종의 고리대 같은 업무도 맡아 하고 있었다. 이 은행은 1880년에는 원산에, 1882년에는 인천에 각각 출장소를 설립하였는데, 이들은 뒤에 지점으로 승격되었다. 이어 서울 · 목포 · 진남포 · 군산에 지점을 설치하였다.

1889년에 일본 나가사키(長崎)에 본점을 둔 제18은행과 1892년에 오사카(大阪)에 본점이 있는 제58은행이 한국에 지점을 설치하였다. 1896년(건양 1)에는 영국의 홀름링거회사(Holm · Ringer Co.)가 인천에 지점을 설립함과 동시에 홍콩 상하이은행(香港上海銀行)의 대리점 업무를 맡아보게 되었다. 1898년 3월에는 러시아공관 안에 한러은행(韓露銀行)이 설립되었지만 6개월 뒤에 문을 닫고 말았다.

민족은행의 설립

갑오경장 이후 민족자본에 의한 은행이 설립되기 시작하였다. 먼저 1896년에 조선은행(朝鮮銀行, 1899년에 漢興銀行으로 개칭), 1900년에 특립제일은행(特立第一銀行, 일본인은 제국은행이라고 부름) 등이 설립되었지만, 이들은 곧 사라지고 말았다. 갑오경장 이후에 설립되어 현재까지 존속하고 있는 은행으로서는 1897년에 설립된 한성은행(漢城銀行: 현재의 조흥은행), 1899년에 설립된 대한천일은행(大韓天一銀行: 훗날의 한국상업은행), 그리고 1906년에 설립된 한일은행(韓一銀行)이 있다.

1894∼1904년의 금융

1894년에 청일전쟁이 일어난 뒤, 10일간의 준비로 「 신식화폐발행장정(新式貨幣發行章程)」이 공포되었다. 이는 은화본위제도의 채택을 내용으로 하는 것으로, 우리나라에서 최초로 공포된 근대적 화폐조례였다. 화폐단위는 1냥(兩)=10전(錢)=100 푼(分)으로 정하여졌으며, 5냥 은화를 본위화폐로 하고, 1냥 은화 · 2전5푼 백동화 · 5푼 동화 · 1푼 동화를 보조화폐로 하였다.

그리고 본국화폐와 동질 · 동량 · 동가의 외국화폐를 통용할 수 있도록 함으로써 일본화폐를 한국에서 통용할 수 있게 되었다. 그러나 한국인이 일본화폐를 선호하지 않았기 때문에 청일전쟁 동안 일본군은 일본화폐를 상평통보로 바꾸어 사용해야 되는 곤욕을 치러야만 했다. 동장정이 공포된 이후 우리 나라에서는 원(元)이라는 화폐단위가 일반적으로 사용되었는데, 1원은 100전으로 되어 있었다.

백동화 인플레이션

「신식화폐발행장정」에 따른 은본위제도를 채택하기는 하였으나, 5냥 은화는 조금 주조되었을 뿐이다. 보조화폐인 백동화가 전환국(典圜局)에서 주조 · 발행되었고, 또한 국내에서의 사주(私鑄)가 심했다. 또, 일본인에 의해서 일본으로부터 밀수입되는 것이 많아, 이른바 ‘백동화 인플레이션’이 일어났다. 그리하여 일본화폐 100엔에 대하여 가계(加計:프리미엄)가 70∼140원(元)이나 붙게 되어 백동화의 가치는 약 2분의 1로 떨어지게 되었다.

1901년의 화폐조례

1901년(광무 5)에 세계적인 추세에 따라 「화폐조례」가 공포됨으로써 우리 나라는 종래의 은본위제도 대신 금본위제도를 채택하게 되었다. 이 조례에 따라 화폐의 제조 및 제반 권한은 정부에 속하게 되고, 금화의 순금양목(純金量目) 2푼을 가격의 단위로 정하여 이를 ‘ 환(圜)’이라 부르게 되었으며, 50전을 반환(半圜), 100전을 1환이라 칭하는 화폐산칙(貨幣算則)이 정하여졌다. 이 조례는 근대적 화폐조례로서 거의 완벽한 것이었는데, 무엇보다도 당시의 정치적 불안정과 금의 보유량이 적었기 때문에 실효를 거두지는 못하였다.

다이이치은행권의 발행

일본은 1897년에 종래의 은본위제도에서 금본위제도로 이행하게 되었고, 이때부터 한국에서의 무역업무와 관련하여 화폐부족현상이 일어나게 되었다. 이를 계기로 일본의 다이이치은행은 한국정부의 승낙도 없이 1902년에 우리나라에서 은행권을 발행하였다. 이에 대하여 정부를 비롯하여 거족적인 배척운동이 두 차례나 맹렬히 전개되었지만, 강력한 정치력과 군사력을 배경으로 한 일본은 끝내 다이이치은행권을 통용시키는 데 성공하였다.

이로써 일본은 한국침략의 금융적 기반을 구축하게 되었으며, 반대로 우리나라는 이를 계기로 하여 화폐의 자주권을 상실하게 되었다. 한편, 중국인 상사인 동순태(同順泰)에서도 화폐부족현상이 발생하자 전표인 동순태표를 발행하여 유통시키다가 1904년 이후에는 회수하기 시작하였고, 또한 일본인 상인에 의하여 화폐교환소의 일람불어음[一覽拂手形]이 1902∼1904년간에 유통된 바도 있었다.

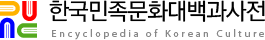

중앙은행조례

1903년에 우리나라는 「중앙은행조례」와 「태환금권조례(兌換金券條例)」를 공포하였다. 당시 우리 정부는 1901년의 「화폐조례」에 의해서 금본위제도를 채택하고, 「중앙은행조례」에 의해서 중앙은행을 설립하며, 또 「태환금권조례」에 의해서 중앙은행으로 하여금 태환은행권을 독점적으로 발행하게 하고자 하는 계획을 가지고 있었다. 중앙은행총재 및 부총재를 임명하고 사무소를 설치하였으며, 금을 매입하여 태환은행권 발행을 서두르고 있었다. 그러나 일본의 방해공작이 막심하였을 뿐만 아니라, 1904년에 러일전쟁이 돌발함으로써 위의 모든 계획은 결국 수포로 돌아가고 말았다.

1905년 화폐개혁 이후의 금융

1904년에 러일전쟁이 일어나자 일본은 강제로 한일협정서(韓日協定書)를 체결하고, 이 협정서에 따라 메카다(目賀田種太郎)가 탁지부 고문으로 부임하여 화폐개혁을 단행하였다. 개혁에 소요되는 300만 원은 관세를 담보로 다이이치은행에서 차입하였다. 이 개혁은 일련의 화폐조례인 「화폐조례실시에 관한 건」, 「형체양목(形體量目)이 동일한 화폐는 무애통용건(無碍通用件)」, 「구화폐정기교환(舊貨幣訂期交換)에 관한 건」이 발포됨으로써 1901년의 「화폐조례」를 약간 수정하여 실시하게 되었다. 이에 따라 ‘순금 2푼=1환=100전’이라는 가격단위와 계산단위가 정하여졌다.

이 개혁에 있어 구화와 신화의 교환비율은 ‘구화 2환=신화 1환’으로 구화의 가치를 2분의 1로 절하시켰을 뿐만 아니라, 구화와 신화의 교환에 있어 갑 · 을의 차등교환이 실시되었고, 병(악화)에 해당한다고 생각되는 것은 교환대상에서 제외하였다. 그리고 엽전을 화폐의 지위에서 떨어뜨리고자 그 가치를 아주 낮게 책정하였다. 그리하여 한국화폐는 약 67% 정도 수탈당한 채 33%로 감축되게 되었다. 이는 한국화폐가 약 3,600만 환에서 약 1,200만 환, 즉 33%로 감축당한 것을 보아서도 입증할 수 있다. 어떻든, 이 개혁으로 금본위제도가 확립되고 종래 유통되고 있던 한국화폐는 점차로 회수되었으며, 또 상평통보 유통지역과 백동화 유통지역은 통일되었다.

약 3분의 2 가량의 한국화폐가 수탈당하는 가운데 강행된 화폐개혁으로 말미암아 한국 상민(商民), 특히 서울의 종로상민 사이에 격심한 금융공황이 발생하였다. 그리하여 파산하는 자가 무수히 발생하였을 뿐만 아니라 자살하는 자도 적지 않게 발생하였다. 화폐개혁사에서 그 유례를 찾아볼 수 없는 교환비율로 한국인의 금융력은 크게 약화되고, 일본의 화폐는 상대적으로 한국에 있어 그 가치가 절상되었으므로, 결국 그 뒤 일본 화폐가 한국의 금융을 좌우하게 되었다. 한국인의 화폐부족은 그대로 지속되다 1909년에는 또다시 금융공황이 발생하기에 이르렀다.

금융기관

메카다는 부임하자마자 용산전환국(龍山典圜局)을 폐지하여 한국에서의 화폐주조를 근절시키고, 조폐기구 등 시설을 일본으로 수탈해 갔다. 그리고 우리나라의 외획제도를 폐지하고 말았다. 1905년 9월에 「공동창고주식회사장정」이 발포되고, 자본금 30만 환의 한성공동창고주식회사가 설립되었다. 고종이 금융공황을 수습하기 위하여 내린 내탕금(內帑金) 30만 환 중에서 15만 환을 가지고 종로상인이 주주가 되어 이 회사를 발족하게 되었는데, 창고업무와 보세창고의 업무를 보았다.

한편 외획제도가 폐지됨으로써 농촌의 금융이 핍박받게 되자, 정부 직할의 지방창고가 여러 곳에 설립되었다. 그리고 「약속수형조례(約束手形條例)」, 즉 응교빙표(應交憑票)와 「수형조합조례(手形組合條例)」가 1905년 10월에 발포됨으로써 전통적인 어음의 발행이 공적으로는 금지되었다. 「약속수형조례」는 신화로 표시된 약속수형(어음)만을 발행하게 하고, 구화로는 발행하지 못하게 하였다. 「수형조합조례」는 수형조합에 가입한 조합원에 한하여 수형을 발행하게 하였다.

이듬해 11월에 「수형조례」가 발포됨으로써 「약속수형조례」는 폐지되었는데, 이때 수형의 종류로 종래의 약속수형에 소절수(小切手 : 수표)와 위체수형(爲替手形, 환어음)이 부가되었고, 발행인의 제한이 없어지게 되었다. 한편, 전통적 어음의 발행이 공적으로는 금지되었지만, 일제강점기를 통해서, 또 광복 후에도 우리나라 사람들 사이에서는 어느 정도 유통되고 있었다. 오늘날 일반적으로 사용되고 있는 어음 또한 아마도 전통적 어음에서 유래되었을 것이다.

은행조례

1906년에 공포되었는데, 점포를 공개하고 증권의 할인 또는 위체(환)사업, 그리고 제임치(諸任置, 예금) 및 대부를 영업으로 하는 자는 모두 은행이라 칭하기로 하고, 탁지부대신의 인가를 받아 채권을 발행할 수 있게 하였다.

민족은행

민족은행으로서는 한성은행과 대한천일은행이 있었는데, 이들은 1905년의 금융공황이 발생하자 경영난에 빠지게 되었다. 이때 금융자금의 지원을 받아 은행업무를 보게 되었는데, 이를 계기로 두 은행에 대한 일본인의 간섭이 많아져 민족은행으로서의 성격을 상실하는 경향을 보였다. 한편, 금융공황이 발생하자 민족적인 수난을 스스로의 힘으로 타개하고자 하여 서울(경성)상업회의소의 회원이 중심이 되어 1906년 주식회사 한일은행이 설립되었는데, 이 은행은 비교적 순조로운 발전을 이루어 나갔다.

농공은행

우리나라의 전통적인 신용수단이나 금융기구가 폐지됨으로써, 특히 지방의 금융은 중단상태에 놓이게 되어 메카다에 대한 비난의 소리가 높아지게 되었다. 이에 직면하여 1906년 3월에 「농공은행조례」가 공포되었다. 농공은행은 농업 · 공업의 개량과 발전을 위해 자본을 공급하는 것을 목적으로 하고 있었는데, 그 해 6월에 한성농공은행이 설립되었다. 이어 주요 도시에 계속 설립되다, 1910년 6월 말 당시 한호(漢湖) · 평안 · 경상 · 전주 · 광주 · 함경의 6개 은행으로 감축되었다.

지방금융조합

농공은행이나 지방창고로도 농촌금융을 소통시키지 못하게 되자, 농촌금융을 전담하는 금융기관이 필요하여 1907년 5월에 「지방금융조합규칙」과, 이어 「지방금융조합설립에 관한 건」이 공포되었다. 지방금융조합은 농민의 금융을 완화하고 농업의 발달을 기도함을 목적으로 하는 사단법인으로서, 1907년 8월에 광주지방금융조합(光州地方金融組合)이 최초로 설립되었고, 1910년 6월 말 조합수가 130개로 늘어났다.

외국은행

일본의 다이이치은행은 1905년 1월에 화폐개혁사무와 국고금의 취급을 위임받게 되었을 뿐만 아니라, 이 은행의 은행권은 한국에서 법화(法貨)의 지위에 오르게 되었다. 더욱이 1906년 5월에는 경성지점(京城支店)이 한국총지점으로 승격되어 우리 나라에서 마치 중앙은행과 같은 기능을 수행하게 되었다.

그 밖의 일본계 은행으로 제18은행과 제130은행이 있었으며, 1907년에는 일본흥업은행(日本興業銀行)이 서울에다 지점을 설치하였으나 1909년에 폐지되었다. 다음해에는 스오우은행(周防銀行)이 부산에 지점을 설치하였으며, 또 일본인 자본에 의해 1907년 합자조직으로 밀양은행(密陽銀行)이 설립되었다. 1909년에는 동양척식주식회사 금융부가 업무를 맡아보기 시작하였다.

일본계 외의 외국은행으로는 1896년에 설치된 홍콩상하이은행이, 1908∼1909년 사이에 미국인 콜브란(Collbran,H.)과 보스트윅(Bostwick)의 골불안 · 보시욱은행(骨拂安 · 寶時旭銀行)이 한미전기회사(韓美電氣會社)의 2층에서 은행업무를 보았고, 또 1904∼1905년 사이에는 영국의 차터드은행(Chartered Bank)이 인천의 세창양행(世昌洋行)에 대리점을 개설하였다.

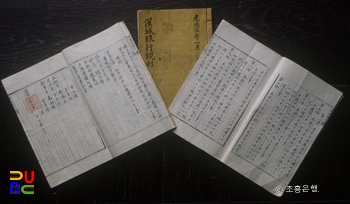

구한국은행

일본의 일반은행에 지나지 않는 다이이치은행이 독립국인 한국에서 중앙은행과 같은 기능을 수행하는 데 대하여서는 특히 국제여론이 비판적이었다. 그래서 1909년 7월에 「한국은행조례」가 공포되어 같은 해 11월에 구한국은행이 업무를 보기 시작하였다. 그러나 이 은행은 상호만 바꾸었을 뿐, 다이이치은행에 종사하고 있던 일본인이 좌우하고 있었다.

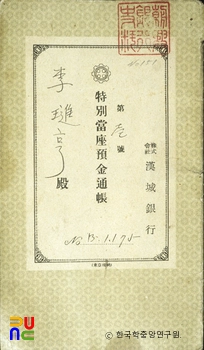

금융상황

당시 예금으로는 정기예금 · 당좌예금 · 특별당좌예금 및 기타 예금이 있었고, 또 대출에는 대부 · 당좌대월 · 할인어음이 있었다. 당시 각종 은행의 예금과 대출상황을 살펴보면 〈표 1〉 · 〈표 2〉와 같은데, 여기에서 구한국은행이 일반은행의 업무를 보고 있었다는 데 주목해야 할 것이다.

| 연도 | 구분 | 금액 (단위: 천환) | 비율(%) | ||

|---|---|---|---|---|---|

| 한국인 | 일본인 | 기타 외국인 | |||

| 1908 | 예금 | 14,196 | 41.0 | 49.5 | 9.5 |

| 대출 | 16,221 | 21.6 | 77.2 | 1.2 | |

| 1909 | 예금 | 18,508 | 18.8 | 72.5 | 8.7 |

| 대출 | 17,564 | 23.4 | 73.8 | 2.8 | |

| 1910 | 예금 | 17,855 | 21.8 | 67.1 | 11.1 |

| 대출 | 22,900 | 28.9 | 68.7 | 2.4 | |

| 〈표 1〉 전은행의 예금 및 대출 | |||||

| *자료 : 朝鮮金融事項參考書(1937). | |||||

| 연도 | 금액(단위: 천환) | 비율(%) | |||

|---|---|---|---|---|---|

| 농업자금 | 공업자금 | 상업자금 | 기타자금 | ||

| 1908 | 16,221 | 2.1 | 4.2 | 93.5 | 10.2 |

| 1909 | 17,564 | 2.1 | 6.1 | 82.3 | 9.5 |

| 1910 | 22,990 | 3.1 | 7.9 | 79.1 | 9.9 |

| 〈표 2〉 각종은행의 용도별 대출 | |||||

| *자료 : 朝鮮金融事項參考書(1937). | |||||

예금이나 대출에 있어서 일본인이 차지하는 구성비는 한국인과는 비교가 되지 않을 정도로 압도적인 것이었다. 용도별 대출을 보면 상업자금이 압도적인 구성비율을 차지하고 있다.

그리고 일반은행의 금리를 살펴보면 〈표 3〉과 같다. 여기에서 일변(日邊) 1전은 원금 100환에 대하여 1일에 1전의 이자가 붙는 것을 가리키며, 이는 월리로는 0.3%, 연리로는 3.65%가 된다.

| 연도 | 대부금(일변) | 할인(일변) | 당좌예금(일변) | 정기예금(연리) |

|---|---|---|---|---|

| 1906 | 3.8(전) | 3.7(전) | 1.2(전) | 6.7(%) |

| 1907 | 3.5 | 3.5 | 1.2 | 6.0 |

| 1908 | 4.2 | 3.9 | 1.2 | 6.5 |

| 1909 | 4.1 | 4.2 | 1.1 | 6.4 |

| 1910 | 3.4 | 3.5 | 0.9 | 5.1 |

| 〈표 3〉 일반은행의 금리 | ||||

| *자료 : 朝鮮金融事項參考書(1937). | ||||

우리 나라 금융은 1905년의 화폐개혁을 계기로 형식적으로는 근대화되었다고 말할 수 있으나, 당시의 근대화는 일본의 한국침략을 위한 것이었고, 한국인의 창의성이나 자주성을 전혀 발휘할 수 없었던 왜곡된 근대화에 지나지 않았다.

1910년 우리나라는 일본의 식민지로 전락하고 말았다. 식민지경제의 특징은 식민 본국의 이익을 위하여 봉사하도록 짜여져 있는 종속경제라는 점에 있다. 이 종속성은 먼저 식민지가 본국에 대한 식량과 원료의 수출시장이고, 또 본국 공업제품의 수입시장으로서 이중적인 구실을 수행하지 않으면 안 되는 데 있었다. 우리나라도 물론 예외는 아니었다. 따라서, 한마디로 이 시기의 금융 역시 일본을 위한 식민지금융이었다고 표현할 수 있다.

이를 구체적으로 보면, 우리나라에서 독점적으로 조선은행권을 발행하고 있는 중앙은행격인 조선은행이나 특수은행인 조선식산은행이 일반은행의 업무를 겸하고 있다는 점, 조선은행권의 발행준비에 있어 일본은행권이 불환지폐로 되어 버린 뒤에도 그의 정화준비(正貨準備)에 포함되어 있었던 점, 조선은행 일본자금의 조선으로의 유입 또는 조선에서 일본으로의 유출에 대하여 충분한 통제능력을 발휘할 수 없었다는 점 등이 눈에 띈다.

이 밖에도 일본이 대륙을 침략하는 경우에 언제든지 조선은행권을 금융적 침략의 선봉을 담당하게 하였다는 점, 우리나라에서는 단자시장이나 자본시장이 발전하지 못하였다는 점, 1930년대에 공업화가 어느 정도 진행되었지만 이것은 순전히 일본산업자본의 유입에 의해서 행하여졌다는 점, 금리에 있어 동일한 일반은행이지만 본점은행의 금리가 지점은행의 그것보다 높은 수준에 있었을 뿐만 아니라, 일반적으로 조선의 금리 수준이 일본의 그것보다도 높은 수준에 있었다는 점 등을 들수 있을 것이다.

한편, 식민지로 전락하자 곧 우리나라의 화폐단위는 종래의 ‘환’에서 일본과 같은 ‘엔(圓)’으로 바뀌었다. 그리고 1931년 12월에 일본이 금본위제도에서 완전히 이탈하여 관리통화제도로 이행하자, 우리나라도 관리통화제도를 채택한 후 오늘에 이르고 있다. 그리고 조선은행에서 독점적으로 발행한 조선은행권은 우리나라에서 무제한법화로 통용되고 있었으나, 일본에서는 법화의 자격이 부여되지 않아 일본 안에서 사용하려면 조선은행권은 일본은행권으로 교환하여야만 했다. 당시의 예금과 대출상황을 보면 〈표 4〉 · 〈표 5〉와 같다.

| 연도 | 구분 | 금액 (단위 : 천환) | 비율(%) | ||

|---|---|---|---|---|---|

| 한국인 | 일본인 | 기타 외국인 | |||

| 1910 | 예금 | 17,855 | 21.8 | 67.1 | 11.1 |

| 대출 | 22,990 | 28.9 | 68.7 | 2.4 | |

| 1915 | 예금 | 28,206 | 21.8 | 68.7 | 9.5 |

| 대출 | 47,340 | 26.3 | 73.1 | 0.6 | |

| 1920 | 예금 | 95,339 | 15.1 | 80.6 | 4.3 |

| 대출 | 175,713 | 37.4 | 61.6 | 1.0 | |

| 1925 | 예금 | 144,201 | 16.8 | 79.1 | 4.1 |

| 대출 | 285,891 | 34.9 | 63.8 | 1.3 | |

| 1930 | 예금 | 186,619 | 176. | 79.3 | 3.1 |

| 대출 | 338,157 | 50.6 | 48.0 | 1.4 | |

| 1935 | 예금 | 309,769 | 23.0 | 75.3 | 1.7 |

| 대출 | 547,610 | 44.9 | 54.5 | 0.6 | |

| 1938 | 예금 | 470,212 | 22.3 | 76.3 | 1.4 |

| 대출 | 932,180 | 35.3 | 64.6 | 0.1 | |

| 〈표 4〉 전은행의 예금 및 대출 | |||||

| *자료: 朝鮮金融事項參考書(1937). | |||||

| 연도 | 금액 | 비율(%) | |||

|---|---|---|---|---|---|

| 농업자금 | 공업자금 | 상업자금 | 기타자금 | ||

| 1910 | 22,990 | 3.1 | 7.9 | 79.1 | 9.9 |

| 1915 | 47,340 | 7.1 | 11.0 | 67.9 | 14.0 |

| 1920 | 181,448 | 12.0 | 5.7 | 72.9 | 9.4 |

| 1925 | 326,227 | 23.6 | 3.0 | 55.4 | 18.0 |

| 1930 | 404,983 | 42.9 | 4.2 | 38.2 | 14.7 |

| 1935 | 642,670 | 33.9 | 10.5 | 41.8 | 13.8 |

| 1940 | 1,963,164 | 14.3 | 28.3 | 26.9 | 30.5 |

| 〈표 5〉 전은행의 용도별 대출 | |||||

| *자료: 朝鮮金融事項參考書(1937). | |||||

## 금융기관 구한국은행은 1911년에 조선은행으로 개칭되었다. 이 은행은 우리나라에서 중앙은행으로서의 기능을 수행하고 있었을 뿐만 아니라 일반은행 업무도 보고 있었다. 또한, 독점적으로 조선은행권을 발행하고 있었는데, 이 은행권의 발행준비의 정화준비 속에 일본은행 태환권이 포함되어 있었다는 점에서도 종속성을 찾아볼 수 있다. 1931년에 만주사변이 돌발하고 1937년에 중일전쟁이 일어나자, 조선은행은 일본의 대륙침략의 금융적인 선봉을 담당하였다.

1912년 10월에 「은행령」 및 그 시행규칙이 공포되었고, 그 해 12월 1일부터 민족계 은행과 일본계 은행 사이에 차이가 없어지게 되었다. 그 뒤 1928년에 다시 「은행령」 및 그 시행규칙이 공포되었는데, 여기에서는 예금을 받아들이고 금전의 대부 또는 어음할인을 함께 보며, 환거래를 업무로 하는 것을 은행이라고 규정하였다. 그리고 자본금이 200만 원 이상이어야만 하고 조직은 주식회사로 제한되었으며, 또 지급준비에 관한 규정이 새로 도입되어 예금총액에 대하여 법정지급준비율 10%가 적용되게 되었다.

일반은행

대한제국 때의 민족은행으로는 한성 · 대한천일 · 한일의 3개 은행이 있었는데, 1911년에 대한천일은행은 조선상업은행으로, 1931년에 한일은행은 동일은행(東一銀行)으로 개칭되었다. 일제강점기에 있어서는 일반은행이라는 용어는 사용되지 않고 보통은행이라는 말이 사용되었다는 것도 주목된다. 국권침탈 이후로 은행이 많이 설립되었으며, 더욱이 제1차세계대전 중의 호황기로 은행 사이의 합병이 진행되어, 1922년에는 이 땅에 본점을 두고 있는 은행이 20개나 되었다가, 1927년에는 16개로 감소되었다.

그 뒤 1928년의 「은행령」에 따라, 그리고 1931년의 만주사변을 계기로 은행합병은 더욱 촉진되어 1939년 말에는 한성 · 조선상업 · 동일 · 호남 · 경상합동 · 대구상공의 6개 은행으로 감소되었다. 당시 일본에 본점을 두고 있던 것으로 다이이치 · 상와(三和) · 야스다(安田)의 3개 은행이 있었다. 그 뒤에도 은행합병이 진행되어 1943년에 한성은행과 동일은행이 합병하여 조흥은행이라는 상호를 가지게 되었다. 광복 당시의 본점은행은 조흥은행과 조선상업은행뿐이었다.

특수은행

일반은행이 아닌 은행으로서 우선 6개의 농공은행이 있었다. 이 은행은 1918년에 「조선식산은행령」이 공포되어서 종래의 여러 농공은행의 업무를 인계받아 발족하였다. 이 은행은 여러 산업에 대하여 장기자금을 공급하는 것을 본래의 업무로 하여 채권을 발행할 수 있었고, 또한 일반은행의 업무도 겸해서 보고 있었다. 다음으로 조선저축은행이 있었는데, 이 은행은 1929년의 「저축은행령」에 의거하여 그 해 7월에 발족하였다. 이 은행은 1919년 이래로 조선식산은행이 취급하여 오던 저축예금업무를 인계받았는데, 그 성격상 예금자 보호에 힘을 기울였다.

기타 금융기관

1918년 10월부터 「조선금융조합령」 및 이의 개정감독규정이 실시됨으로써 종래의 지방금융조합은 금융조합으로 되었다. 이때 조합원의 자격이 확장되어 촌락금융조합 외에 도시금융조합이 설립되었다. 이 조합의 하부조직으로서 1935년 이후에는 식산계(殖産契)가 있었으며, 그의 상부조직으로서는 1933년에 중앙기관으로 조선금융조합연합회가 발족되었다. 또한, 무진회사(無盡會社)가 있었는데, 이는 1922년의 「조선무진령」에 의거하여 설립되기 시작하여 1933년에는 34개 회사에 달하였지만, 1942년에 조선무진주식회사라는 한 회사로 통합되었다.

그리고 1922년의 「신탁법」 및 「신탁업법」에 의거하여 신탁회사가 설립되기 시작하여 1930년 7월 말에는 29개 회사에 달하였다. 1931년 「조선신탁령시행세칙」이 공포되어 신탁회사의 자본금 및 조직이 강화되면서 정리가 진행되어 5개 회사로 감소되었는데, 1932년에 조선신탁주식회사가 설립되어 2년 이내에 모든 신탁회사를 통합하였다. 그 밖에 동양척식주식회사 금융부가 있었다. 한편, 1910년 7월에 서울어음교환소(京城手形交換所), 이듬해 1월에 인천교환소가 설치되어 어음교환이 행하여지기 시작하였다. 8 · 15광복 당시 12개의 어음교환소가 있었다.

금융상황

일제강점기의 금융상황은, 우선 예금에 있어서는 예금총액 중에서 한국인이 차지하는 구성비가 일본인의 그것에 비교할 수 없을 정도로 적었다. 대출금에 있어서도 마찬가지였지만, 1930년을 계기로 한국인에 대한 대출구성비가 약간 커진 것이 주목된다. 용도별 대출금에 있어서는 상업자금이 압도적이었지만, 1930년을 계기로 상업자금의 비중이 떨어지고 농업자금의 비중이 상대적으로 커졌음을 볼 수 있는데, 공업자금의 구성비는 보잘 것 없었다. 이들은 모두 식민지금융의 특성을 그대로 보여주는 것이라 할 수 있다. 일반은행의 금리는 1930년을 계기로 하락추세를 보였다. 한편, 1911년 11월에 「이자제한령」이 공포되었는데, 원금 100원 미만은 연 30% 이하, 100원 이상 1,000원 미만은 연 25% 이하, 원금 1,000원 이상은 연 20% 이하로 제한하였다.

특히, 일제강점기의 금융에 있어 우리 나라 금융에 선은계(鮮銀系)와 식은계(殖銀系)가 존재하고 있었는 데 주목해야 할 것이다. 1923년 9월에 관동대지진이 발생하자 조선은행은 불량대출로 인하여 경영파탄에 빠지게 되었는데, 1925년 8월에는 자본금을 8,000만 원에서 4,000만 원으로 반감하고 대정리가 단행되었다. 그리하여 우리나라에서 조선은행권을 독점적으로 발행하고 있는 조선은행이 당연히 금융의 주도권을 가지고 있어야 할 것이지만 선은계(조선은행과 한성은행을 제외한 본점은행)가 식은계(조선식산은행 · 조선저축은행 · 금융조합 · 금융조합연합회 · 한성은행)보다도 모든 면에서 약세의 입장에 놓여지게 되었다.

이와 같이 우리나라 금융은 분열상태에 놓여지게 되었다. 하지만 이러한 분열상태는 일본이 우리 금융을 지배하는 데 많은 편의를 제공하였으며, 따라서 이런 분열상태는 그대로 방치된 채 8 · 15광복에 이르기까지 지속되었다. 여기에서 우리는 일본의 단자시장은 조선은행을 통해서, 또 일본의 자본시장은 조선식산은행을 통해서 금융을 지배하고 있었다는 데 주의하지 않으면 안 될 것이다. 그래서 일제강점기에 우리나라에서는 단자시장이나 자본시장이 발달하지 못하였다는 식민지 특성을 띠고 있었던 것이다.

우리나라는 1945년 광복을 맞이하였으나 3년간의 미군정청의 군정시대를 거쳐 1948년에 대한민국 정부가 수립되면서야 비로소 우리 손에 의해서 모든 금융을 독자적으로 운영하게 되었다. 1950년에는 「한국은행법」이 제정되었고, 그 해 6월에 중앙은행으로서 한국은행이 설립되었으며, 또 그 해 「은행법」에 의거하여 일반은행이 설립되게 되었다.

뜻하지 않은 6 · 25전쟁으로 큰 시련을 겪었으나, 1962년 이래로 경제개발계획을 강력히 추진하여 1960년대 및 1970년대에 고도성장을 이룩하여 빈곤의 악순환을 타파하고서 중진국으로 도약하게 되었을 뿐만 아니라, 일제강점기의 잔재를 점차 불식하기에 이르렀다. 그 결과 우리나라의 금융기관은 종류나 그 수에 있어서뿐만 아니라 질적으로도 발전을 보게 되었고, 금융자산의 다양화가 이루어지게 되었다.

한편, 조선은행권은 광복 뒤에도 그대로 유통되다가, 1950년 8월 부산에서 한국은행권이 발행되기 시작하였다. 그 뒤 1953년 2월 통화개혁이 단행되어서 화폐단위가 ‘원(圓)’에서 ‘환(圜)’으로 되돌아갔는데, 이때 구화와 신화의 교환비율은 100:1이었다. 그리고 1962년 6월에 다시 화폐개혁이 단행되어 우리나라는 처음으로 한글로 된 ‘ 원’이라는 화폐단위를 가지게 되었다. 당시 구화와 신화의 교환비율은 10:1이었다.

금융기관

한국은행

광복 뒤에도 조선은행은 같은 이름으로 존속하고 있었지만, 1950년에 한국은행이 설립됨으로써 조선은행은 폐쇄되었다. 한국은행은 한국은행권뿐만 아니라 모든 주화도 독점적으로 공급하게 되었으며, 단지 민간과의 거래는 금지되었다. 그리고 금융의 중립성 · 전문성 및 자치성을 유지하기 위하여 그 안에 금융위원회가 구성되었다.

그 뒤 1962년에 「한국은행법」이 개정되어 무자본특수법인으로 되었고, 금융위원회는 금융통화운영위원회로, 또 은행감독부는 은행감독원으로 개칭되었다. 그리고 금융정책의 최종적인 책임은 행정부에 속하게 되었으나, 그래도 중요한 금융정책에 있어서는 금융통화운영위원회가 결정하여야 하는 것은 종전과 별로 다를 바 없다. 따라서, 한국은행은 중앙은행의 3대기능 및 금융정책도 아울러 담당하고 있다.

일반은행

1950년의 「은행법」 적용을 받는 것이 일반은행인데, 여기에는 시중은행과 지방은행, 그리고 외국은행의 국내지점이 있다. 시중은행은 서울특별시에 본점을 두고 있는 은행을 가리키고, 그 밖의 도시에 본점이 있는 것이 지방은행이다. 시중은행은 일반은행의 주류를 이루는 은행이다. 이 밖에 1982년에 신한은행(新韓銀行)이, 그리고 1983년에 한미은행(韓美銀行)이 설립되었는데, 1993년 당시 14개의 시중은행이 있었다.

한편, 5개 시중은행의 주식소유관계를 보면 광복 뒤 모든 일본인의 소유주식은 미군정청에 귀속되었다. 그 뒤 「은행법」의 기본정신을 살려 1957년에 은행귀속주가 전액 낙찰됨으로써 일반은행의 민영화가 이루어졌다. 그러나 5 · 16군사정변 이후 부정축재자의 은행주식이 정부로 회수됨으로써 일반은행은 정부의 지배 밑에 놓이게 되었다.

1970년대에 금융기관의 경영합리화를 위한 근본대책으로서 민영화문제가 논의되다가, 1973년에 한국상업은행, 1981년에 한일은행, 1982년에 제일은행과 서울신탁은행, 1983년에 조흥은행이 민영화되었다. 이중에서 한국상업은행과 한일은행이 합병되어 한빛은행이 되었고 이후 2001년 우리은행으로 명칭을 변경하였으며, 조흥은행은 2006년 신한은행에 통합되었다. 한편 제일은행은 2005년에 영국계 스탠다드차타드은행에 인수되어 2012년 한국스탠다드차타드은행으로 상호를 변경하였으며, 서울신탁은행은 1995년 서울은행으로 명칭을 변경하였다가 2002년 하나은행에 통합되었다.

지방은행은 1967년에 대구은행과 부산은행을 시작으로 설립되기 시작하였는데, 1993년 당시 대구은행 · 부산은행 · 충청은행 · 광주은행 · 제주은행 · 경기은행 · 전북은행 · 강원은행 · 경남은행 · 충북은행의 10개 은행이 있었다. 외국은행 국내지점은 1967년 미국의 체이스맨해턴은행(Chase Manhattan Bank)이 국내에 지점을 설치한 뒤로 미국(18개) · 일본(9개) · 영국(7개) · 프랑스(6개) · 캐나다(3개) 등의 주요 은행이 지점을 개설하였는다. 1993년 당시 51개 외국은행이 지점을 설치하였다.

특수은행

국민경제적으로 보아 반드시 지원하거나 또 육성해야 하는 주요 부문으로서 일반은행에 의한 민간금융에 의존할 수 없는 경우, 장기적이고 저리의 자금공급을 전담하게 하기 위하여 정책금융담당은행으로 특수은행이 설립되었다. 1993년 당시 한국산업은행 · 한국장기신용은행 · 한국외환은행 · 한국수출입은행 · 중소기업은행 · 국민은행 · 한국주택은행 · 농업협동조합 · 수산업협동조합 · 축산업협동조합이 있었다. 이들 중에서 한국산업은행과 한국장기신용은행을 제외하고는 모두가 일반은행의 업무도 겸해서 보았다.

비은행금융중개기관

자금의 공급자와 그에 대한 수요자 사이에서 다만 자금을 매개하는 금융기관으로서 은행이 아닌 것을 말한다. 그 가운데 민간의 비은행중개기관으로는 보험회사 · 단기금융회사 · 상호신용금고 · 신용협동조합 · 증권투자신탁회사 · 증권금융회사 · 리스회사 등이 있고, 공적인 비은행금융중개기관으로는 국민투자기금 · 체신저축 · 한국토지개발공사 · 신용보증기금 등이 있다.

금융시장

먼저 통화와 총통화의 추이를 보면 〈표 6〉과 같다. 경제성장과 더불어 통화나 총통화가 크게 증대되어 왔다. 종래 우리 나라에서는 금융기관을 통한 간접금융이 압도적으로 큰 비율을 차지하고 있었지만, 증권시장의 발달과 더불어 직접금융의 비율이 상대적으로 점점 커지고 있음을 볼 수 있다.

| 연도 | 1950 | 1955 | 1960 | 1965 | 1970 | 1975 | 1980 | 1985 | 1990 | 1995 |

|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | ||||||||||

| 통화 | 0.3 | 9.4 | 24.5 | 65.6 | 307.6 | 1,181.7 | 3,807.0 | 7,557.8 | 15,905.0 | 38,873.0 |

| (현금통화) | (0.2) | (5.9) | (13.9) | (31.6) | (133.7) | (507.1) | (1,856.4) | (3,285.5) | (5,228.0) | (17,324.0) |

| (예금통화) | (0.1) | (3.5) | (10.6) | (34.0) | (173.9) | (674.6) | (1,950.6) | (4,272.3) | (7,677.0) | (21,549.0) |

| 총통화 | - | - | 25.7 | 97.1 | 897.8 | 3,150.0 | 12,534.5 | 28,565.2 | 68,708.0 | 153,945.0 |

| 〈표 6〉 통화와 총통화 추이 (단위:10억원) | ||||||||||

한편 종래의 사채(私債), 즉 비제도금융이 적지않게 유통되어 우리나라 금융시장을 교란시키는 일이 있었지만, 1982년 이래로 물가가 안정되게 되었을 뿐만 아니라, 단기금융회사나 상호신용금고 등의 발전과 더불어, 금융시장에서 사채거래는 점점 약화되는 추세를 보이고 있다. 더구나 1992년의 금융실명제는 이를 더욱 가속화하였다. 끝으로, 우리 나라 금리변동의 추이를 보면 〈표 7〉과 같다.

| 연중 | 예금은행 정기예금(1년이상) | 예금은행 일반대출(1년이내) | 한국은행 재할인 |

|---|---|---|---|

| 1965 | 26.4 | 26.0 | 28.0 |

| 1970 | 22.8 | 24.0 | 19.0 |

| 1975 | 15.0 | 15.5 | 14.0 |

| 1980 | 19.5 | 20.0 | 15.0 |

| 1985 | 10.0 | 10.0~11.5 | 5.0 |

| 1990 | 10.0 | 10.0~12.5 | 7.0 |

| 1991 | 10.0 | 10.0~12.5 | 7.0 |

| 1993 | 8.5 | 8.5~12.0 | 5.0 |

| 1995 | 7.5~10.0 | 9.0~12.5 | 5.0 |

| 〈표 7〉 금리의 추이 (단위:연리%) | |||

| *주 : 예금은행은 일반은행과 특수은행 중 일반 은행업무를 보는 은행을 가리킴. *자료 : 주요경제지표(경제기획원, 1987), 경제통계연보(한국은행, 1990, 1997), 한국통계연감(통계청, 1996) | |||

한편, 1962년 1월 「이자제한법」의 공포로 최고이자율이 연 20%로 제한되었는데, 1965년 9월에 이자현실화가 단행되기 전에 연 36.5%로 최고이자율이 큰 폭으로 올랐다. 그 뒤 1972년에 ‘8 · 3조치’가 단행되기 전에 최고이자율은 다시 연 25%로 제한되었다. 1991년 이후의 4단계 금리자유화 조치와 1992년 금융실명제의 실시로 국내의 금리는 비교적 안정세를 유지하고 있다.